说恒大活不成,那也是一定的,兵败如山倒,行情不对,没人愿意救,房地产已经走下坡路了,何况许老板法人不当了,高管也套现了,已经做好了撤退的准备。

放在十年前,恒大的高负债率其实没什么大不了的,它正是通过借债大量拿地、迅速扩大规模、占领市场,在房价上涨的预期下,这些债务都能为其套取更大的利润;即便它自己的股东像蛀虫一样不断从企业内部吸血、转移财富,但企业照样还能照常运转。但“房价上涨预期”存在的前提,是老百姓手里还有钱或者还没有那么多的家庭负债。

通俗一点讲,就是恒大背后的资本太过贪婪。地产资本、金融资本刚割完一轮韭菜、互联网资本紧跟着又来割韭菜,这会儿韭菜根本已经很难再长起来了,你还能拿什么来割?

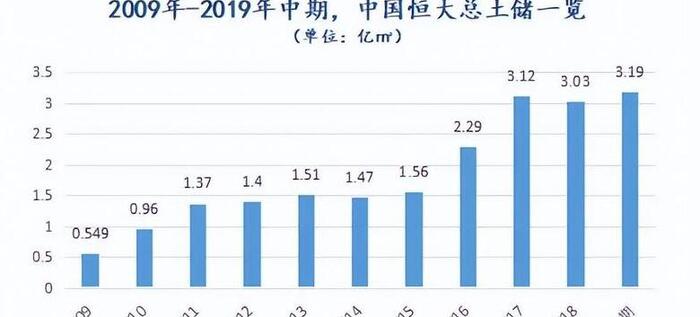

我们回顾一下恒大的成长:

从1996年诞生起,恒大就依凭“快字诀”在地产行业高歌猛进。到2006年,恒大跻身中国房企20强,再到2016年,恒大高调宣布超越万科成为行业第一。10年一个突破,神都挡不住许家印成为“地产一哥”的脚步。

2008年开始,许家印率领恒大从广州走向了全国22个城市,土地储备也翻了8倍,达到了4600万平方米。同期碧桂园和万科的土地储备面积,都不过是恒大的一半。 但一切辉煌的背后,都有相应的代价。

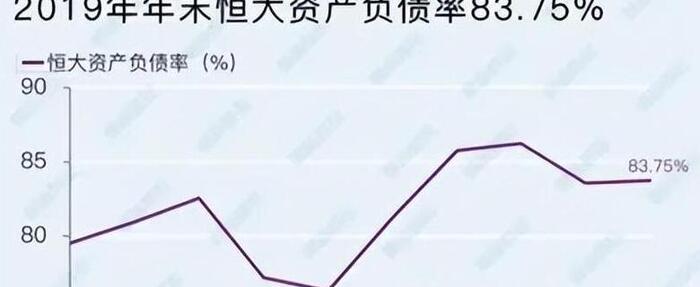

伴随恒大激进的扩张策略,随之而来的还有负债额的成倍增长。2008年恒大负债合计约199亿元,2009年变成了499亿元,2010年升高至830亿元……2017年更是冲高到2676亿!到2020年底,恒大的负债率高达近85%。虽然高负债是房企的普遍状况,但年负债额成倍增长的仅有恒大一家。

绝大多数民众其实都不希望再用公权力去救恒大了。且不说恒大本身就是高房价的始作俑者之一,单单是恒大大股东“合规”套现、分红,海外高息发债自己买、然后给自己付高息,通过海外并购转移资产,用离岸公司转移财富的一系列做法就早已触犯了众怒。 靠高负债推动起来的“地产王国”,头上仿佛悬挂着一把达摩克利斯之剑。

早于2004年,中国恒大就提出了“布局全国,进军二线”战略,这距离其登陆港交所还有5年。

2010年,上市伊始,中国恒大将“深耕二线、拓展三线”作为其长期目标。当年,上市公司土储已达9600.3万㎡。

2013年,中国恒大开始注重住宅地产项目的区位布局。彼时,上市公司新获取项目66个,一二线城市项目占比51.5%。相较上年27.66%的权重,已是大幅上升。2014年,中国恒大明确“更好地平衡一、二及三线城市项目区域布局”战略。该年,上市公司土储为1.47亿㎡。

此后,中国恒大在拿地方面回归“一二线”城市,在总土储中占据绝对优势。 2016年、2017年,上市公司总土储相继突破2亿㎡和3亿㎡大关,相应数值为2.29亿㎡、3.12亿㎡。2019年上半年,中国恒大新购入79幅地块,新增土储4449万㎡,总土储增至3.19亿㎡。

中国恒大新一轮快速扩张始于2016年。与上一轮运用“永续债”进行疯狂地扩张不同之处是,上市公司开始了新的“玩法”,运用非控股权益在拿地上快速狂奔。

但,不论是永续债,还是非控股权益,中国恒大都将其使用得炉火纯青,而这两者又是房企在扩张时用来“隐藏负债”的利器。

终于,在2019年的全年业绩发布会上,许家印宣布,恒大从2020年开始转变发展方式,要用最大的决心、最大的力度,一定要把负债降下来。

根据许家印制定的降负债目标,2020到2022年期间,恒大有息负债要实现每年平均下降1500亿元,到2022年要把总负债降到4000亿元以下。

但真的那么容易做到吗?截至2020年6月,恒大集团有息负债余额8355亿,荣登全球负债最多的地产开发商。

于是恒大资金链“紧”了,被动高息发债。

恒大继续地扩张,意味着需要充足的“现金流”。

迫于现金流和资金链的紧张,进入2020年后,中国恒大在加速大规模高息发债。

2020年1月21日,中国恒大间接全资附属公司景程有限公司以“现有债务再融资及用作一般公司用途”为由,相继发行两笔金额均为20亿美元的优先票据。其中,一笔于2022年到期,利率为11.5%;另一笔于2023年到期,利率为12%。

在这之前的5天,中国恒大以相同理由还相继发行了两笔金额均为10亿美元的优先票据。其中,一笔于2023年到期,利率为11.5%;另一笔于2024年到期,利率为12%。不难发现,上市公司在将债务“拉长”。

运用“杠杆”高手,莫不如中国恒大,这绝非“虚言”。

将时间推至2009年11月,中国恒大成功登陆资本市场。第二年,上市公司开始重仓三线城市。当年,中国恒大新增土地储备建筑面积5112.6万㎡,其中三线城市占比50.9%。值得一提的是,2010年,中国恒大实现合约销售504.2亿元,92.5%都是二三线城市贡献的。

虽然,2013年,中国恒大开始由三线向一二线城市回归,期内实现合约销售1004亿元。但,三线城市对于“千亿”销售额的贡献达到55.9%(二三线合计占比98.7%)。

一个清晰的事实已经显露,重仓三线,使得中国恒大仅用了5年便实现销售额“由百亿向千亿”的突破。

回归“一二线”,意味着拿地成本变高,需要更多的资金。中国恒大把手伸向“永续债”,开始了对“永续债”长达4年的迷恋,且“越陷越深”。

2013年,上市公司永续债规模为250.24亿元,此后连续3年增长。2016年,中国恒大的永续债高达1129.44亿元。该年,上市公司总土储2.29亿㎡,在量上完成了一次“跨越”。

在汇生国际融资总裁黄立冲看来,永续债在资产负债表里面属于权益类,房企可以把这个债务放到表外,进而使得净负债率降低。其实,永续债并不是一个便宜的债,实际上比较昂贵。中国恒大大举“永续债”,就是“隐藏负债”,进而让报表好看一些。

一般来说,房企很喜欢用表外的项目进行融资,主要原因是“债务过重”会影响到其“债券信用评级”,从而影响他们的发债成本。

尽管如此,在疯狂扩张之下,中国恒大的净负债率还是逐年呈现一定幅度的“上升”,由2013年的69.53%升至2016年的119.85%。若是将永续债也算进负债的话,上市公司的净负债率将发生“巨变”。单是2013年,这一数值将“攀升”至101.07%。2016年,将进一步增至178.51%。

果然,精明者如中国恒大。2017年,上市公司便清偿了千亿永续债。期内,中国恒大总土储实现再次“跨越”,数值达3.12亿㎡。此时,其净负债率在表面“现形”,达到历史峰值183.69%。于此,中国恒大在2018年开始走上“降负债”道路。

一年前,房地产行业流传着一个传说,恒大向广东省政府求援的红头文件。

中国的城镇化率正式迈入60%的大关,中国的房地产行业也正式进入下半场。 近20年的高速发展,从齐头并进到现在的八仙过海。 当时恒大不承认,我这么大,怎么可能不行呢?又是辟谣,又是报警,你懂的。现在看来,许老板和娱乐圈的手法也差不多。毕竟两个圈子本来就是相通的。 大而不倒,在西方,本是被至高无上道德风险理念所摒弃的一个概念。不料,在2008年美国次贷危机最严重之时,却成了美国政府救市的准则,一时争议无数。 在我国,只有国家和人民利益能大而不倒,恒大和许家印名字再起得好,钱也不是你许家印出来的。 但恒大的确很大,现在陷入困境的主要是恒大地产,不言而喻,恒大地产是恒大集团的核心资产。打个比方,你许老板要造车,这么花钱的事,资金从哪而来?还不是从地产集团翻转腾挪而来。反过来,造车圈地同样可以为地产输血。地产金融化是这20年来房地产行业让各位大佬赚得盆满钵满的根本原因。虽然在监管层面和公司层面都有严格的财务制度要求,但对于集团内部,资金的拆借转移都不是事。

去年恒大向政府求援的传言中,申请支持回A是一条很关键的内容,毕竟大A市场融资、再融资的手段是很丰富的。不料去年底恒大回A的事正式宣告失败,好在1300多亿的对赌战投资金都协议转为了普通股,不然去年恒大就死翘翘了。

房地产是一个密集型行业,为了达到高速增长的目的,房地产企业普遍采用高负债、高杠杆、高周转、低成本的“三高一低”发展模式。 通过储备大量土地,达到快速发展,与此同时的一个负面作用就是沉淀了大量资金推高负债。 这也就决定了,负债是每一个地产公司的“紧箍咒”。 恒大回A失败,其实就释放了一个非常明显的信号:国家对房地产行业调控是认真的。 这1300多亿里面就有苏宁张老板的200亿,张老板大笔一挥,债权变成了股权。但张老板自己其实手头也很紧了,没几天就把苏宁控股的全部股权和苏宁置业的大部分股权质押给了淘宝中国,今年更是把旗下核心的融资平台-苏宁易购的23%股权转让给了深圳国资。

早在2006年中国前十大的地产商市场的份额大概是占到4.7%左右,而2018年上升到26%,前三大碧桂园、恒大、万科共占12.6%,未来行业集中度还会继续上升,每年增速3%到4%左右。 集中度提升的背后,是大企业的更大和小企业的消亡。 5年之后,中国前十大开发商份额会在40%左右,前三大又占据十大“一半”份额,即20%左右。如果15万亿的20%就是3万亿,也就是说,未来房地产大饼不变,中国的龙头企业到2025年,应该在1万亿左右的销售规模才能进入“地产三强”!

恒大这几年大量并购中小房企,本身就是一种产业份额的调整,这种产业份额的调整,会给房企创造一个巨大的升级。

恒大是超大房企的代表,其实当前有问题的,远不只恒大一家,比较知名的,就有华夏幸福、富力、泰禾、蓝光等等,未来两三年,还会有更多的房企爆雷。

我国城市化进程进入尾声,人口红利也开始退去,除少数竞争力强的城市外,大部分城市建筑业的主要市场将转向城市改造,而过去20年,国内房地产行业一路狂奔,拿地就是赚钱,高杠杆经营就能将企业做大,房地产500强、50强、前10强、第1,不停的向前挤,规模与名次就是与地方政府合作的资本,不可避免的产生泡沫,当前国家对房地产三条控制线与资金的管理,就是要挤掉房地产的泡沫,防止硬着陆,确保国家经济的健康发展。

恒大去年开始启动“降负债”的战略,通过楼市打折促销等多种手段快速回笼资金,降负债的效果还是比较明显。今年6月,恒大发布消息称,其有息负债从去年最高的8700多亿元下降到约5700多亿元,净负债率降到100%以下,实现一条“红线”变绿。但即便如此,恒大的去杠杆之路仍不轻松。今年8月份,恒大发布公报,表示正在接触几家潜在独立第三方投资者,探讨有关出售本公司旗下部分资产,新能源汽车和物业资产都在出售之列。和当初的万达一样,恒大也终于开始了卖资产自救之路。当初万达能够找到孙宏斌这样的大买家接盘,恒大也需要寻找到有足够实力的大买家。

当前有问题的房地产企业,基本都卡死在高杠杆的资金上,几乎每一家公司都在焦虑,做不大就会被淘汰,只好拼命的往前赶,百亿、千亿,为虚名而奋斗。在房地产老板的焦虑下,房地产行业本身的疯狂发展,也带动配套建材供应商的裸奔,即使行业进入下行通道,也有很多企业在大量进行固定资产投资,违背管理经济学的基本规律,最终一定会出问题的。

今天,谁来为恒大解局?虽然不能说恒大“大到不能倒的地步”,但是,作为行业龙头,它的风向标意义当让政府多加一份思量,恒大危局不去给行业带来的负面冲击。

恒大背后的资本家们在自己发财致富的同时,却把巨额的债务留过了母国,让中国的老百姓和恒大的员工承受惨重损失。被挤兑的恒大财富未兑付规模才400亿,恒大真正欠债的对象是那一百多家银行类的金融机构,它们绝大部分都是国资背景……

1.95万亿的债务,对于总资产2.3万亿的恒大来说,或许还没有到资不抵债的地步。高负债是目前房地产企业的普遍现象,碧桂园负债同样高达1.76万亿,万科1.52万亿,绿地1.24万亿,保利、融创也都是将近1万亿……地产十大巨头的平均负债率在2017年就已攀升到80%以上。

客观地说,目前恒大财富的爆雷波及人数太多,而且整个地产圈均存在这种理财问题(融资政策限制也是诱因),一旦恒大财富失控,它的危险烈度像疫情一样传播,会让整个地产行业陷入困局。

在房地产市场早已失去快速增长的支撑、房价上涨预期不再的情况下,就像银行的住房贷款一样,所有曾经的“良性”债务,都会瞬间变成“不良”债务。

最后想说的是:在恒大没有把自己所有的资产变卖干净的时候,国家救援队不会出手;在恒大变卖了所有的资产,但没有把许家印本人及其家族提前提走的XXXX亿现金拿回来填充窟窿的时候,国家救援队也不会出手。

logo设计网(www.shejilogo.com),专业的logo免费设计在线生成网站,全自动智能化logo设计,商标设计,logo在线生成!

欢迎使用logo设计网制作属于您公司自己的logo,不仅专业而且经济实惠,全方位满足您公司品牌化、视觉化的需求。

[扫码关注我们]

[扫码关注我们]